2016年1月29日,科技部、财政部、国家税务总局联合发布《高新技术企业认定管理办法》(国科发火〔2016〕32号),作为高新认定和管理的基础文件,尤其是在2008年内外资统一企业所得税率后,我国目前行业性税收优惠政策中涉及面最广、受惠企业数量最大的优惠政策,《认定管理办法》意义重大。新规对2008年颁布实施的《高新技术企业认定管理办法》予以较大修订,在核心知识产权、科技人员比例、研发费用比例等指标进行了调整,尤其是强化了后续监督管理。本文华税通过新旧办法对比,以全面解读国科发火〔2016〕32号文。

《高新技术企业认定管理办法》(国科发火〔2016〕32号)共分为五章,包括:(一)总则;(二)组织与实施;(三)认定条件与程序;(四)监督管理;(五)附则。与国科发火〔2008〕172号相比,第四章的表述由“罚则”调整为“监督管理”,体现了政府管理思路的改变;其中,在“认定条件与程序”、“监督管理”的两个最为重要的方面,新管理办法均做出了很大调整。

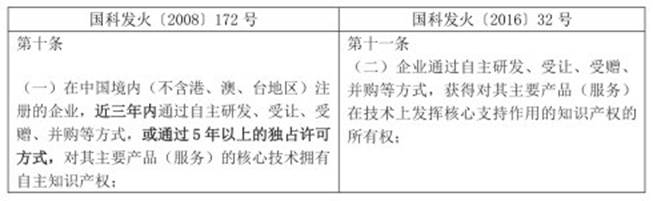

一、自主知识产权

新规在核心知识产权方面可谓是宽严相济,一方面取消了“近三年内”获得知识产权的限制,扩大了知识产权的取得的年限限制;另一方面取消“通过5年以上的独占许可方式”获得知识产权的方式,“独占许可方式”取得知识产权在管理上有一定难度,部分省市之前已有不认可该类型知识产权的实践,新规更加强调企业自主研发和创新能力。

二、科技人员比例

新规在科技人员比例方面,一是取消学历限制,不设门槛,不唯学历论,更加开放,以适应“创新驱动”战略的推进;二是将科技人员占比由30%下调至10%,以更加鼓励企业研发外包等创新的发展需求。

三、研发费用比例

新规在“研发费用占销售收入比例”指标方面,将年营业额小于5000万的中小企业的研发费占比由6%下调为5%,5000万以上的大中型企业沿用3%、4%比例不变,新政更加向小企业予以政策倾斜,以鼓励“大众创业、万众创新”。

四、其他认定条件

新规对高新认定需“同时满足”的条件,除了调整核心知识产权、科技人员比例、研发费用比例三个指标外,在高新收入方面维持60%的比例不变,表述略作调整,由“占企业当年总收入的60%以上”改为“占企业同期总收入的比例不低于60%”;同时提出“创新能力评价”概念,是否对应之前的“四大指标”,还需要后续出台的“工作指引”予以明确;此外,新规明确要求“企业申请认定前一年内未发生重大安全、重大质量事故或严重环境违法行为”,对企业安全生产管理、环境保护措施提出了更高的要求。

五、申请提交资料

新规增加要求企业提供“近三个会计年度企业所得税年度纳税申报表”,无疑对企业税务的规范性提出了更高的要求,企业历年的企业所得税纳税申报记录与会计报表等提交其他资料应保证内在逻辑的一致性。此外,新规要求在提交会计报表的同时,也要提交“会计报表附注和财务情况说明书”,未来,高新主管部门无疑掌握更多的企业财务、税务信息,有利于后续纳税评估、税务稽查等的开展,也给企业带来更大的风险。

六、年度发展情况报表

新规增加“年度发展情况报表”填报备案法定义务,四项内容与国税函【2009】203号文要求年度提交的内容(1.产品(服务)属于《国家重点支持的高新技术领域》规定的范围的说明;2.企业年度研究开发费用结构明细表;3.企业当年高新技术产品(服务)收入占企业总收入的比例说明;4.企业具有大学专科以上学历的科技人员占企业当年职工总数的比例说明、研发人员占企业当年职工总数的比例说明)基本保持了一致,具体还有待后续“工作指引”予以进一步明确。

七、公示日期

新规对高新公示时间由原来的15个工作日缩短为10个工作日,压缩了高新申请的时间,从2015年的高新申报来看,认定机构的评审进度较以往年度也有了大幅的提高,4月第一批认定的企业,7月就公示,11月初就拿到了高新证书,这是近几年来最快的一年。

八、监督管理

九、管理机构工作职责

新规细化了高新“领导小组”、省市“认定机构”工作职责,有利于提升高新企业管理的规范性,同时,对高新企业税收优惠管理的合规性也提出了更高的要求。

十、技术领域

新规继续以附件的形式发布最新《国家重点支持的高新技术领域》,保持了“八大领域”,第八项由“高新技术改造传统产业”调整为“先进制造与自动化”,更加精准和明确。整体上来看,技术领域有加有减,吸收新技术,淘汰落后技术,以有力推动大众创业、万众创新,培育创造新技术、新业态和提供新供给的生力军,促进经济升级发展。

总结与建议

此外,新规还增加了”涉密企业”等规定,从整体上来看,新规调整、修改、完善了原办法的相关规定,认定口径向中小企业倾斜,更加强化后续监督管理,企业高新优惠合规性要求大大提高。华税结合多年服务高新技术企业认定、维持服务经验,建议2016年高新认定、复审、维持企业在以下五大方面进行改进:(一)突出企业核心技术及与主营业务的相关性,注重知识产权的多样性。(二)提升研发组织管理水平,注重持续研发,证实研发费用的真实性。(三)提供最优的申请、证明资料。(四)强化信息备案和税务备案的规范性、完备性。(五)建立高新资格维持的长效机制,提升高新检查危机化解能力。

|